返回顶部

新冠肺炎疫情还在蔓延,无论从确诊还是死亡病例数量看,本次疫情规模已超过17年前的非典肺炎疫情。新冠肺炎疫情发生后,国家采取了果断有效的应对措施,包括春节假期延长、学校延迟开学、企业推迟复工、各种娱乐场所等公共设施暂时关闭等。这些措施卓有成效,自2月4日以来,新增确诊人数连续下降;自3月6日起,新增确诊人数已连续两周在100以下。虽然这些政策从遏制疫情扩散的角度来看必不可少,但也可能在短期内对经济增长带来明显冲击。那么,中国汽车市场在本次疫情之下会受到怎样的影响?我们将从宏观及微观两个角度入手,对疫情对2020年中国汽车市场的影响进行量化分析。

一、从宏观角度看疫情对经济的冲击

中金公司梁红在《“新冠”疫情对中国经济总体影响未必会超“非典”》一文中回顾现代医学史,提出传染病疫情对当地经济的影响通常只持续1~2个季度。对此,笔者做出乐观与悲观两种情景假设,分析此次新冠疫情对我国一季度和一、二季度的宏观经济产生的冲击。

1.对国内生产总值的影响

在恒大研究院近期文章中,情景假设一之下,疫情对经济的冲击主要局限在一季度,四个季度的GDP增速预计为4%、6%、5.8%和5.6%,全年在5.4%;情景假设二之下,疫情可能延续至二季度,将影响整个上半年的经济增长,四个季度GDP增速预计分别为4%、5%、6%和5.8%,全年GDP增速为5.2%。普华永道综合国内外机构的主要分析预测结果,认为如果疫情在3月底或4月初进入收尾阶段,那么今年四个季度的增速可能分别为4.5%、5.0%、5.8%和5.7%,全年增速将在5.2%~5.3%。综合以上各机构的预测,笔者认为,在乐观假设下,全年GDP增速为5.4%;在悲观假设下,全年GDP增速为5.2%。

2.在通货膨胀方面,CPI增速受冲击不大

据IMF(国际货币基金组织)在2019年做出的预测,2020年CPI(中国居民消费价格指数)增速为2.51%。据天风证券分析,非典疫情对通货膨胀的影响主要体现在PPI(工业品出厂价格指数)和非食品CPI中的医疗保健项目,对食品CPI和其他非食品CPI项目的影响不大,整体来看疫情并非当前CPI的主导因素。而中金公司则预计上半年CPI可能会跌破2%的关口;中信建投也提出年内CPI将下行的观点。总体来看,2020年CPI增速会比往年更低且不会受到疫情大的冲击,因此在我们的乐观及悲观两种假设中,CPI增速均使用IMF在之前的预测值2.51%。

3.中小企业压力最大

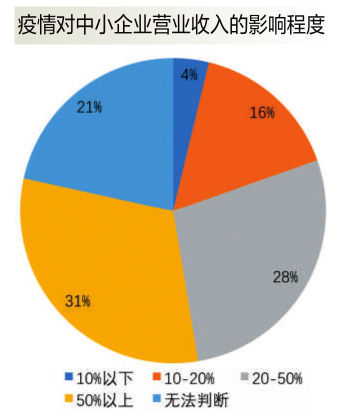

疫情期间,中小企业在采购、生产、销售等环节均受到影响,由此带来的资金压力最为严重。清华大学经济管理学院对全国1435家中小企业受新冠肺炎疫情影响的情况及诉求进行了问卷调查,包括收入下降幅度、可维持的时间、成本支付压力、自身对策及对政府诉求等问题,其中31.08%的企业估计疫情导致2020年营业收入下降幅度超过50%,27.80%的企业预计营业收入下降20%~50%,合计58.88%的企业预计2020年营业收入下降20%以上。在日前召开的中央政治局常委会会议上,党中央提出要以更大力度实施好就业优先政策,完善支持中小微企业的财税、金融、社保等政策。在中央及地方的大力支持下,预计在乐观情况下中小企业利润增速为-10%,悲观情况下中小企业利润增速为-20%。

4.对乘用车的影响高于商用车

随后,我们使用包含以上宏观经济变量的多元回归模型对2020年乘用车及商用车市场销量增速做了预测。乘用车方面,在乐观情况下,全年销量为2046.8万辆,同比下降4.6%;在悲观情况下,销量为1975.2万辆,同比下降7.9%;相比我们之前做出2096.8万辆(-2.2%)的预测,因新冠肺炎疫情所受的冲击分别为-2.4%和-5.7%。商用车方面,乐观情景下,全年销量为406.3万辆,同比下降6%;悲观情景下,销量为406万辆,同比下降6.1%;与我们之前做出的预测407.2万辆(-5.8%)相比,乐观及悲观情景假设下,疫情对商用车销量增速的冲击都不到1%,这与业界对于疫情对商用车冲击甚微的普遍结论一致。

二、从微观角度看疫情对汽车行业的影响

1.供给端:企业生产进度短期受阻

从供给端来看,一季度汽车产量预计将大幅度下降。根据中汽协的数据,1~2月汽车产量为204.8万辆,同比下降45.8%。其中,乘用车产量为163.1万辆,同比下降48.1%;商用车产量41.7万辆,同比下降34.8%;新能源汽车产量5.4万辆,同比下降63.8%。尤其是2月汽车产量受到重创,环比下降83.9%,同比下降79.8%。中汽协预计,如果疫情在3月底得到有效控制,预计一季度产销量下滑45%左右,上半年产销量下滑25%左右。从长期看,疫情结束后生产将会逐渐恢复,全年受到的影响不会太大。

新冠肺炎疫情对各地影响程度不等,所以各地区汽车产能生产恢复具有差异性。湖北省是疫情最严重的地区,也是我国重要的乘用车生产基地,是2019年汽车产量排名第四的省份,省内的东风汽车、东风本田、神龙汽车等车企生产将受到较大影响,叠加周边地区影响,湖北车企的停工将会给车市短期供给带来很大压力。2019年汽车产量排名第一的广东省,由于感染人数较多,短期受到的影响也较大。此外,重庆、浙江也是整车企业和零部件企业密集的地区,由于感染人数较多,生产进度短期受阻。从复工时间看,除湖北地区外,大部分车企已于2月10日陆续复工。截至3月11日,中汽协调研统计的23家整车企业中,复工率达90.1%,整体复产率超40%,员工返岗率为77%;截至3月9日,调研统计的13家主要零部件企业集团中,有6家已全部复工,5家复工率超过80%。短期内,应该不会出现疫后“车荒”。

2.需求端:短期内消费者购车减少

根据中汽协数据,1月汽车销量为194.1万辆,同比下降18%,其中乘用车销量161.4万辆(同比下降20.2%),商用车销量32.6万辆(同比下降5.7%),新能源汽车销量4.4万辆(同比下降54.4%);2月,汽车销量仅31万辆,同比大幅下滑79.1%,其中乘用车销量22.4万辆(同比下降81.7%),商用车销量8.6万辆(同比下降67.1%),新能源汽车销量1.3万辆(同比下降75.2%)。由于新冠肺炎疫情在1月20日左右暴发,因此对1月的影响有限;而2月汽车销售受到极大冲击,疫情防控期间,消费者基本不去逛4S店,同时车展、团购会等促销活动也难以开展;3月、4月的情况则取决于疫情的控制程度。

我们尝试用现有数据对未来两个月的车市进行预测:2019年春节为2月5日,2020年为1月25日;2019年1~4月分别有31、21、31、30个销售日,今年1~4月分别有23、20、31、30个销售日。从1月销售数据看,相比去年同期,销售天数减少8天(25.8%),总销量、乘用车、商用车、新能源汽车的销量增速分别为-18.0%、-20.2%、-5.7%、-54.4%,去掉销售时长影响后为7.8%、5.6%、20.1%、-28.6%。由于今年1月销售受疫情影响较小,且今年2月、3月、4月销售时长与去年相差无几,故将1月去掉销售时长影响的销量增速作为3月、4月基准增速。

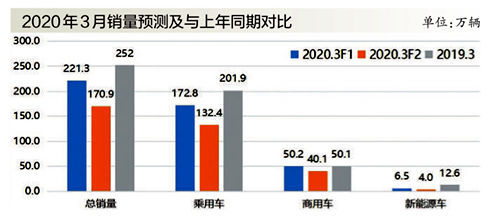

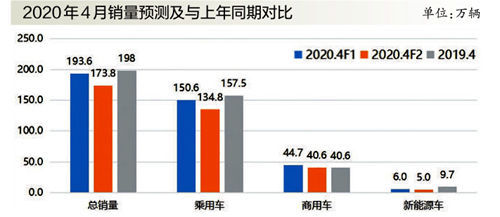

在乐观情况(F1)下,预计3月销量受疫情影响同比下滑20%,4月销量同比下滑10%;在悲观情况(F2)下,预计3月销量同比下滑40%,4月销量同比下滑20%。

叠加每月基准增速得出如下预测结果:在乐观情况下,3月销量221.3万辆,其中乘用车172.8万辆、商用车50.2万辆、新能源汽车6.5万辆;在悲观情况下,3月销量170.9万辆,其中乘用车132.4万辆、商用车40.1万辆、新能源汽车4万辆。

在乐观情况下,预计4月销量为193.6万辆,其中乘用车150.6万辆、商用车44.7万辆、新能源汽车6万辆;在悲观情况下,4月销量为173.8万辆,其中乘用车134.8万辆、商用车40.6万辆、新能源汽车5万辆。

3.长期来看对汽车需求影响有限

刚性需求只是被短期抑制。从长期来看,乐观情况下,预计4月开始销售逐渐回温,疫情防控期间被抑制的消费需求将陆续释放,疫情会刺激部分消费者购车以规避公共交通,车市将迎来一波短暂的消费高峰。但在这波小高峰之后,由于疫情导致居民的收入和财富预期下滑,尤其中小企业从业者受冲击最大,因而购车需求会出现下降和延后。虽然全年将呈现前低后高的走势,但车市发展形势仍不容乐观。

应该清醒认识到,这一波消费高峰不会持续太久,也不会对全年销量产生大的影响。当前汽车产业的发展阶段与2003年已有很大差异。非典疫情最严重的3~5月,期间乘用车销量有较大幅度下滑,增速从50%左右下滑到最低的10%,疫情过后迅速反弹回暖,全年销量增速仍能达到33%。回顾非典前后的行业情况,2003年我国汽车千人拥有量仅18.4辆,限购限行及拥堵情况都尚未出现,人口结构健康,购车主力年轻人首购需求强烈,乘用车行业处于成长期;而到了2020年,车市刚经历2018年和2019年连续两年销量下降,两年合计下降约14%,汽车千人拥有量在170辆左右,作为购车主力的年轻人比例下降,限购限行和拥堵现象比较严重,乘用车发展逐步进入成熟期,不太可能会重现非典之后车市强烈反弹的情况。